»

Les performances 2021 des différents fonds en euros ont été dévoilées. Et force est de constater que malgré la crise sanitaire et les taux d’intérêts négatifs, ces fonds, sans faire de miracles, ont plutôt bien résisté. Ils devraient ainsi rapporter 1,1 % en moyenne. Un rendement faible mais qui correspond peu ou prou à celui servi en 2020 (1,3 %). Face à ce repli des rendements, la question se pose de savoir si et dans quelle proportion il convient de conserver ces actifs au sein de son contrat et vers quels autres actifs se tourner pour dynamiser ses performances.

Un rendement en baisse

Les établissements bancaires et les compagnies d’assurance qui proposent des fonds en euros mettent en avant leur principal avantage, à savoir la garantie du capital. En effet, au terme du contrat, ils sont tenus de rembourser l’épargnant d’une somme égale au montant des versements qu’il a effectués, augmentée des intérêts et après déduction des différents frais (de gestion, de sortie…). Pour être en mesure d’assurer cette garantie, les assureurs investissent majoritairement les primes des contrats dans des placements dits sans risques, comme les obligations, des titres de créances émis généralement par les sociétés et les États pour emprunter sur les marchés. L’épargnant reçoit en contrepartie un intérêt annuel (le coupon) avant d’être remboursé au terme de l’emprunt.

L’ensemble des obligations ayant subi la baisse prolongée des taux d’intérêt, leur rémunération n’est plus assez élevée pour permettre aux fonds en euros d’offrir des performances intéressantes. L’OAT 10 ans, qui est l’indice de référence du marché, reste sous la barre de 1 % depuis quelques années. Toutefois, malgré cette baisse de rendement, une assurance-vie investie en fonds en euros demeure une formule de placement intéressante pour les épargnants dont l’aversion au risque est importante et qui souhaitent pouvoir mobiliser leur épargne à tout moment.

Intégrer des unités de compte à son contrat

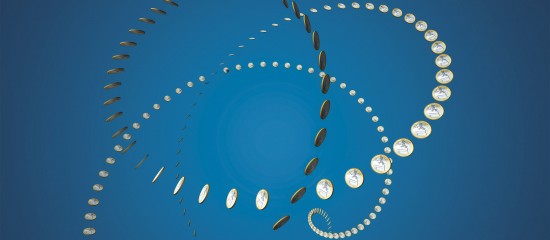

En dépit de cette baisse de rendement, il n’est pas question de bannir totalement les fonds en euros de son assurance-vie mais plutôt d’envisager de revoir sa stratégie d’investissement en ajoutant une dose d’unités de compte au sein de son contrat. Rappelons que les unités de compte (UC) désignent les supports d’investissement (autres que les fonds en euros) qui composent les contrats d’assurance-vie multi-support. Concrètement, l’épargnant qui investit dans des UC acquiert des parts de produits financiers placés en Bourse.

Contrairement à certaines idées reçues, les unités de compte ne sont pas exclusivement tournées vers les actions. En réalité, il est possible d’accéder à un panel d’investissements. Les UC pouvant, par exemple, comprendre des obligations, des actifs monétaires, des fonds flexibles ou encore de l’immobilier. Cette diversité peut être également géographique (Europe, États-Unis…) ou sectorielle (industrie, santé, énergie, télécommunication…). Mais attention, la recherche de performance suppose une prise de risque. En effet, les unités de compte n’offrent pas, comme les fonds en euros, une garantie en capital. Ainsi, en cas de dégradation des marchés, leur valeur peut fortement diminuer. C’est la raison pour laquelle il convient de les conserver sur une longue période afin de lisser les risques dans le temps.

Quelles unités de compte choisir ?

L’offre en matière d’unités de compte est très étendue. Et grâce à cette diversité, chaque épargnant peut sélectionner des supports d’investissement qui vont répondre à ses objectifs et au niveau de risques qu’il souhaite ne pas dépasser. Voici quelques exemples d’unités de compte qui ont tenu leurs promesses et ont performé ces dernières années.

Commençons par les fonds patrimoniaux. Il s’agit d’enveloppes qui ont pour objectif de capter les hausses de marchés tout en limitant au maximum l’impact des baisses. Une méthode permettant ainsi de dégager de la performance sur un horizon de temps raisonnable (3 à 5 ans minimum) tout en protégeant le capital investi par l’épargnant. Pour parvenir à ces objectifs, les gérants de ces fonds n’hésitent pas à adapter régulièrement leur composition pour tenir compte de l’évolution des marchés. Ils peuvent ainsi recourir à différentes classes d’actifs comme les actions, les obligations, les devises ou encore les matières premières. De la même manière, les gérants peuvent également « ouvrir » leurs fonds à différents secteurs d’activité, tailles d’entreprise ou encore zones géographiques. Une diversification des actifs destinée à faire baisser la volatilité du portefeuille.

Autre famille d’unités de compte qui a tenu ses promesses l’année dernière : les fonds en immobilier (OPCI, SCPI…). Ces derniers permettent d’investir dans l’immobilier professionnel (bureaux, commerces…) et de percevoir des revenus réguliers. Le marché de l’immobilier du secteur tertiaire résiste plutôt bien et offre donc un rendement convenable grâce à la sécurité des loyers et à leur indexation sur l’inflation. En 2021, le rendement moyen des UC placées dans des parts de SCPI a atteint un peu plus de 4 %. Il n’est pas inintéressant non plus de se pencher sur les fonds thématiques. Des fonds qui investissent dans des sociétés développant leur activité dans des filières à fort potentiel (la santé, l’intelligence artificielle, l’accès à l’eau…) mais qui nécessitent un investissement important, à moyen ou long terme, afin de pouvoir générer des résultats durables. On pense, par exemple, aux sommes investies dans la thématique environnementale. Des sommes qui sont employées pour financer des projets de réduction des émissions de gaz à effet de serre ou d’adaptation au changement climatique.

À noter : par manque de temps ou de connaissances, il peut parfois être difficile de composer et de gérer soi-même un contrat d’assurance-vie. C’est la raison pour laquelle certains établissements proposent aux épargnants un service de gestion profilée. Concrètement, l’assureur définit plusieurs profils d’allocation d’actifs établis en fonction de différents niveaux de risques. Libre alors à l’investisseur de choisir celui qui correspond le mieux à ses attentes. Une fois la formule choisie, la compagnie d’assurance se charge de répartir les capitaux entre les différents supports d’investissement. Généralement, trois profils de risques sont proposés : prudent, équilibré et dynamique.